仮想通貨(暗号資産)取引の世界では、「レバレッジ取引」という言葉を耳にする機会が増えています。少ない資金で大きな利益を狙える可能性がある一方で、相応のリスクも伴うため、正しい知識を持って臨むことが不可欠です。

この記事では、仮想通貨のレバレッジ取引の基本的な仕組みから、現物取引との違い、メリット・デメリット、そして失敗しないための注意点までを網羅的に解説します。さらに、これからレバレッジ取引を始めたい方のために、おすすめの国内仮想通貨取引所や具体的な始め方のステップも紹介します。

レバレッジ取引は、仮想通貨市場のボラティリティ(価格変動の大きさ)を味方につける強力なツールになり得ますが、その力を最大限に活かすためには、仕組みの深い理解と徹底したリスク管理が求められます。本記事が、皆様の安全で賢い仮想通貨取引の一助となれば幸いです。

目次

仮想通貨のレバレッジ取引とは

仮想通貨のレバレッジ取引は、少ない元手でその何倍もの金額の取引を可能にする仕組みです。このセクションでは、その基本的な概念と、利益・損失の両方が拡大する「ハイリスク・ハイリターン」という性質について詳しく解説します。

少ない資金で大きな金額の取引ができる仕組み

レバレッジ取引の「レバレッジ(leverage)」とは、英語で「てこ(梃子)」を意味します。「てこの原理」が小さな力で大きな物を動かすように、レバレッジ取引では、取引所に預けた自己資金(証拠金)を担保にすることで、自己資金の何倍もの規模の取引を行うことができます。

例えば、あなたが10万円の資金を持っているとします。通常の取引(現物取引)では、最大でも10万円分の仮想通貨しか購入できません。しかし、レバレッジを2倍に設定して取引を行うと、10万円の証拠金を担保にして、その2倍である20万円分の取引が可能になります。

この仕組みは、取引所から一時的にお金を借りて取引を行うイメージに近いですが、実際に現金が貸し出されるわけではありません。あくまで、預けた証拠金を担保として「最大〇〇円分の取引を行う権利」を得るという形式です。この時に担保として預ける資金のことを「証拠金(しょうこきん)」と呼びます。

なぜこのような取引が可能なのかというと、レバレッジ取引は「差金決済取引(CFD: Contract for Difference)」という仕組みを採用しているためです。これは、実際に仮想通貨を保有するのではなく、将来の特定の時点での売買価格の差額だけをやり取りする取引方法です。買い注文(新規注文)と、その後の売り注文(決済注文)の価格差によって生じた損益のみを受け渡しするため、取引金額の全額を用意する必要がないのです。

この資金効率の高さが、レバレッジ取引の最大の魅力と言えます。手元の資金が少なくても、大きなポジションを持つことができるため、よりダイナミックなトレーディング戦略を展開できます。特に、短期間で大きなリターンを狙いたいトレーダーや、限られた資金を最大限に活用したい投資家にとって、非常に有効な手段となり得ます。

利益も損失も大きくなる可能性がある

レバレッジ取引の核心は、利益だけでなく損失も、かけたレバレッジの倍率に応じて拡大するという点です。この「ハイリスク・ハイリターン」の性質を正確に理解することが、レバレッジ取引を行う上での絶対的な前提条件となります。

具体的な例で見てみましょう。自己資金10万円を使って、1BTC=500万円の時にビットコインを購入するケースを考えます。

【利益が出るケース:BTC価格が10%上昇した場合(500万円 → 550万円)】

- 現物取引の場合

- 10万円分のBTCを購入。

- 価格が10%上昇すると、資産価値は11万円になります。

- 利益は 1万円 です(自己資金に対する利益率 10%)。

- レバレッジ取引(2倍)の場合

- 10万円の証拠金で、20万円分のBTCの買いポジションを持ちます。

- 価格が10%上昇すると、ポジションの価値は22万円になります。

- 利益は 2万円 です(自己資金に対する利益率 20%)。

このように、レバレッジをかけることで、同じ価格変動でも利益が倍増することがわかります。

【損失が出るケース:BTC価格が10%下落した場合(500万円 → 450万円)】

- 現物取引の場合

- 10万円分のBTCを購入。

- 価格が10%下落すると、資産価値は9万円になります。

- 損失は 1万円 です(自己資金に対する損失率 10%)。

- レバレッジ取引(2倍)の場合

- 10万円の証拠金で、20万円分のBTCの買いポジションを持ちます。

- 価格が10%下落すると、ポジションの価値は18万円になります。

- 損失は 2万円 です(自己資金に対する損失率 20%)。

この例から明らかなように、利益が倍増する可能性がある一方で、損失も同様に倍増するリスクを内包しています。 レバレッジが高ければ高いほど、この振れ幅はさらに大きくなります。例えば、レバレッジ2倍の取引では、元の価格が50%下落すると、証拠金と同額の損失が発生し、証拠金のほぼすべてを失う計算になります。

この大きなリスクを管理するために、仮想通貨取引所には「ロスカット」という強制決済システムが備わっています。これは、投資家の損失が一定レベル以上に拡大しないように、取引所が強制的にポジションを決済する仕組みです。この仕組みがあるため、基本的には証拠金以上の損失は発生しにくいようになっていますが、相場の急激な変動によっては、意図しない大きな損失を被る可能性もゼロではありません。

したがって、レバレッジ取引を始める前には、この両刃の剣ともいえる性質を十分に理解し、後述するリスク管理手法を身につけることが極めて重要です。

仮想通貨のレバレッジ取引の仕組みを解説

レバレッジ取引を安全に行うためには、その背景にあるいくつかの重要な専門用語と仕組みを理解しておく必要があります。「証拠金」「建玉」「ロスカット」「追証」という4つのキーワードを中心に、レバレッジ取引がどのように機能しているのかを詳しく見ていきましょう。

証拠金

証拠金とは、レバレッジ取引を行うために、ユーザーが取引所に預け入れる担保金のことです。 この証拠金があるからこそ、ユーザーは自己資金を超える規模の取引が可能になります。万が一、取引で損失が発生した場合、その損失額はこの証拠金から差し引かれる形で清算されます。つまり、証拠金は取引の安全性を担保するための「保証金」としての役割を果たします。

証拠金に関連して、必ず理解しておかなければならないのが「証拠金維持率」という指標です。これは、現在保有しているポジション(建玉)の必要証拠金に対して、純資産額(口座残高+評価損益)がどのくらいの割合を占めているかを示す数値です。

- 計算式: 証拠金維持率(%) = (純資産額 ÷ 必要証拠金) × 100

例えば、10万円の証拠金を入金し、レバレッジ2倍で20万円分の取引(必要証拠金10万円)を行ったとします。取引開始直後は評価損益がゼロなので、純資産額は10万円です。この時の証拠金維持率は(10万円 ÷ 10万円)× 100 = 100%となります。

もし、この取引で1万円の利益(含み益)が出たとすると、純資産額は11万円になり、証拠金維持率は(11万円 ÷ 10万円)× 100 = 110%に上昇します。逆に、2万円の損失(含み損)が出ると、純資産額は8万円になり、証拠金維持率は(8万円 ÷ 10万円)× 100 = 80%に低下します。

この証拠金維持率は、レバレッジ取引における自身の口座の健全性を示すバロメーターであり、後述する「ロスカット」の基準となる非常に重要な指標です。常にこの数値を意識し、一定以上の水準を保つことが、リスク管理の第一歩となります。

建玉(ポジション)

建玉(たてぎょく)とは、レバレッジ取引において、新規に注文が約定してから決済されずに未決済のまま残っている契約残高のことを指します。 一般的には「ポジション」とも呼ばれ、こちらの呼称の方が広く使われています。ポジションを保有することを「ポジションを持つ」「ポジションを建てる」などと表現します。

建玉(ポジション)には、大きく分けて2つの種類があります。

- 買い建玉(ロングポジション):

将来的に価格が上昇すると予測して、特定の仮想通貨を「買う」契約のことです。例えば、「ビットコインの買い建玉を持つ」とは、「将来、ビットコインの価格が上がった時点で売って利益を得る」ことを目的とした契約を保有している状態を指します。利益は「売却価格(決済時) > 購入価格(新規注文時)」となった場合に発生します。 - 売り建玉(ショートポジション):

将来的に価格が下落すると予測して、特定の仮想通貨を「売る」契約のことです。これは「空売り」とも呼ばれます。手元に持っていない仮想通貨を取引所から借りて先に売り、価格が下がった時点で買い戻して返却し、その差額を利益とする取引です。利益は「購入価格(決済時) < 売却価格(新規注文時)」となった場合に発生します。

レバレッジ取引では、この「買い建玉」または「売り建玉」のどちらかを保有し、予想通りの方向に価格が動いた時点で反対売買(買い建玉なら売り決済、売り建玉なら買い決済)を行って損益を確定させます。この一連の流れが、レバレッジ取引の基本サイクルです。ポジションを保有している間は、価格変動によって常に損益が変動する「含み損益(評価損益)」が発生し続けます。

ロスカット

ロスカットとは、トレーダーが保有しているポジションの含み損が一定の水準に達した際に、さらなる損失の拡大を防ぐ目的で、取引所がそのポジションを強制的に決済する仕組みのことです。 これは、トレーダーの資産を保護すると同時に、取引所がトレーダーの損失を肩代わりするリスク(未収金リスク)を回避するための、極めて重要なセーフティネットです。

ロスカットが執行される基準は、前述の「証拠金維持率」によって決まります。各取引所は独自の「ロスカット水準」(例:証拠金維持率50%)を定めており、トレーダーの証拠金維持率がこの水準を下回った瞬間に、ロスカットが発動します。

【ロスカットの具体例】

- 証拠金:10万円

- レバレッジ:2倍

- 取引額:20万円(必要証拠金10万円)

- ロスカット水準:証拠金維持率 50%

この条件で取引を開始し、相場が不利な方向に動いて5万円の含み損が発生したとします。

この時の純資産額は「10万円(元本)- 5万円(含み損)= 5万円」となります。

証拠金維持率を計算すると、「(5万円 ÷ 10万円)× 100 = 50%」となり、ロスカット水準に達します。

この瞬間、取引所はトレーダーの意思とは関係なく、保有しているポジションを強制的に成行注文で決済します。結果として、トレーダーの手元には約5万円(決済時のスリッページなどにより多少変動)が残りますが、5万円の損失が確定します。

ロスカットは、証拠金以上の損失(借金)を防ぐための安全装置ではありますが、一方で「意図しないタイミングで損失を確定させられてしまう」という大きなリスクでもあります。相場が一時的に大きく下落し、その後すぐに回復するような場面(いわゆる「ヒゲ」)でも、一瞬でもロスカTット水準に触れてしまえばポジションは決済されてしまい、その後の価格回復による利益を得る機会を失います。これを避けるためには、常に証拠金維持率に余裕を持たせることが不可欠です。

追証(追加証拠金)

追証(おいしょう)とは、「追加証拠金」の略で、保有ポジションの含み損が拡大し、証拠金維持率が取引所の定める一定の水準(追証基準)を下回った場合に、追加で証拠金の入金を求められる制度のことです。 マージンコールとも呼ばれます。

追証は、ロスカットが執行される前の「警告」のような役割を果たします。取引所が定めた追証基準(例えば、証拠金維持率100%や75%など)を割り込むと、ユーザーに通知が届き、指定された期限までに追加の証拠金を入金するか、保有ポジションの一部を決済して証拠金維持率を回復させるよう求められます。

もし、期限までに追証を解消できない場合、強制的にロスカットが執行され、ポジションが決済されます。

しかし、ここで非常に重要な点があります。現在の日本の多くの仮想通貨取引所では、投資家保護をより強化するため、「追証なし」の制度を採用しています。 追証なしの制度では、追証基準というワンクッションを置かず、証拠金維持率がロスカット水準に達した時点で即座にロスカットが執行されます。

【追証ありと追証なしの違い】

- 追証あり: ロスカット執行前に、証拠金を追加してポジションを維持するチャンスがある。しかし、相場が急変しすぎると追証の入金が間に合わず、結果的に証拠金以上の損失(借金)が発生するリスクが理論上存在する。

- 追証なし: 警告なしで即座にロスカットされるため、ポジションを維持する猶予がない。その代わり、預け入れた証拠金以上の損失が発生するリスクが極めて低いという大きなメリットがある。

これからレバレッジ取引を始める方にとっては、予期せぬ借金を負うリスクがない「追証なし」の制度を採用している取引所を選ぶことが、より安心して取引を行うための重要なポイントとなります。利用を検討している取引所がどちらの制度を採用しているか、事前に必ず確認しましょう。

レバレッジ取引と現物取引の4つの違い

仮想通貨取引には、大きく分けて「レバレッジ取引」と「現物取引」の2種類があります。両者は似ているようで、その性質や目的は大きく異なります。ここでは、両者の違いを「資金効率」「利益を狙える相場」「仮想通貨の保有の有無」「手数料の種類」という4つの観点から比較し、それぞれの特徴を明確にします。

| 比較項目 | レバレッジ取引 | 現物取引 |

|---|---|---|

| ① 資金効率 | 高い(証拠金を担保に自己資金以上の取引が可能) | 低い(投下した自己資金の範囲内での取引) |

| ② 利益を狙える相場 | 上昇相場・下落相場(買い・売りの両方から参入可能) | 上昇相場のみ(安く買って高く売る) |

| ③ 仮想通貨の保有 | しない(差金決済取引のため、所有権は発生しない) | する(実際に仮想通貨を購入・保有する) |

| ④ 手数料の種類 | 取引手数料、レバレッジ手数料(ポジション保有コスト)、スプレッド等 | 取引手数料、送金手数料、スプレッド等 |

① 資金効率

最大の違いは、資金効率の高さです。

レバレッジ取引は、前述の通り「てこの原理」を活用し、少ない証拠金でその何倍もの金額の取引ができます。例えば、自己資金が10万円しかない場合でも、レバレッジ2倍を利用すれば20万円分の取引が可能です。これにより、限られた資金でより大きなリターンを狙うことができ、資金を効率的に運用できます。 少額からでもダイナミックな取引を始められる点は、大きな魅力です。

一方、現物取引は、自分が保有している資金の範囲内でしか仮想通貨を購入できません。10万円の資金があれば、購入できる仮想通貨は10万円分までです。手堅く、分かりやすい取引ですが、大きなリターンを得るためには相応の元手資金が必要となり、資金効率の面ではレバレッジ取引に劣ります。

② 利益を狙える相場

利益を狙える市場の方向性も、両者の決定的な違いです。

レバレッジ取引では、「買い(ロング)」と「売り(ショート)」の両方から取引を開始できます。

- 買い(ロング): 価格が上昇すると予測した場合に行う取引。

- 売り(ショート): 価格が下落すると予測した場合に行う取引(空売り)。

この「売り」から入れる、つまり下落相場でも利益を追求できる点が、レバレッジ取引の非常に大きな強みです。市場が上昇局面でも下落局面でも、どちらの方向にも利益のチャンスが生まれるため、取引機会が現物取引の2倍になるとも言えます。また、現物で保有している通貨の下落リスクをヘッジ(回避)するために、レバレッジで売りポジションを建てる、といった戦略的な使い方も可能です。

対照的に、現物取引の利益の源泉は基本的に「安く買って、高く売る」ことしかありません。つまり、価格が上昇する局面でしか利益を出すことができないのです。市場が下落トレンドにある間は、ひたすら価格が回復するのを待つか、損失を確定させて売却するかの選択を迫られます。

③ 仮想通貨の保有の有無

取引の対象が「権利」なのか「実物」なのか、という根本的な違いがあります。

レバレッジ取引は、差金決済取引(CFD)です。これは、実際に仮想通貨そのものを売買するのではなく、新規注文と決済注文の価格差(差金)のみをやり取りする取引です。したがって、レバレッジ取引でビットコインを買っても、そのビットコインの所有権は得られません。ウォレットに移したり、他の人に送金したり、決済手段として利用したりすることは一切できません。あくまで、価格変動を利用して利益を得るための金融商品(デリバティブ)の一種と理解する必要があります。

それに対して、現物取引は、その名の通り仮想通貨そのもの(現物)を購入する取引です。購入した仮想通貨は自分の資産となり、取引所のウォレットで保管されます。そこから個人のウォレットに移動させたり、他の取引所に送金したり、NFTマーケットプレイスでの支払いに使ったり、DeFi(分散型金融)サービスで運用したりと、ブロックチェーン上で自由に扱うことができます。 長期的に保有(ガチホ)して価値の上昇を待つ、という投資スタイルは現物取引でしか行えません。

④ 手数料の種類

取引に伴って発生するコストの種類にも違いがあります。

レバレッジ取引で特徴的なのは、「レバレッジ手数料」です。これは、ポジションを決済せずに翌日に持ち越す(ロールオーバーする)際に発生するコストで、「建玉管理手数料」「ポジション保有手数料」などとも呼ばれます。多くの取引所では、1日あたり建玉金額の0.04%程度が手数料として徴収されます。この手数料が存在するため、レバレッジ取引は基本的に数時間から数日で取引を完結させる短期売買(スキャルピング、デイトレード)に向いており、長期保有には適していません。

一方、現物取引にはレバレッジ手数料はかかりません。何年保有していても、保有コストはゼロです。その代わり、購入した仮想通貨を外部のウォレットや他の取引所に送金する際に「送金手数料」が発生します。 これは取引所に支払う手数料と、ブロックチェーンのネットワークに支払う手数料(マイナーフィー)で構成されます。

取引手数料(売買時に発生)やスプレッド(売値と買値の差)、日本円の入出金手数料などは、両方の取引で共通して発生する可能性があるコストです。特にレバレッジ取引はスプレッドが広めに設定されていることが多いため、実質的な取引コストとして意識しておく必要があります。

仮想通貨のレバレッジ取引の3つのメリット

レバレッジ取引は、その仕組みを正しく理解し活用することで、現物取引にはない大きなメリットを享受できます。ここでは、トレーダーにとって特に魅力的な3つのメリットを掘り下げて解説します。

① 少ない資金で大きな利益が狙える

レバレッジ取引の最大のメリットは、何と言っても「資金効率の高さ」です。 手元にある資金(証拠金)を担保にすることで、その何倍もの金額の取引が可能になるため、少ない元手でも大きなリターンを追求できます。

例えば、自己資金5万円で仮想通貨取引を始めるとします。

現物取引であれば、購入できるのは最大5万円分です。もし投資した銘柄の価格が10%上昇しても、得られる利益は5,000円です。

しかし、レバレッジを2倍で利用すれば、5万円の証拠金で10万円分のポジションを持つことができます。この状態で価格が10%上昇した場合、利益は10万円の10%である1万円となります。同じ価格変動、同じ自己資金でありながら、得られる利益は2倍になるのです。

この資金効率の高さは、以下のような状況で特に有利に働きます。

- 少額から始めたい初心者: まだ多額の資金を投じるのに抵抗がある初心者でも、レバレッジを使えば意味のある規模の取引を経験できます。

- 資金を分散させたい投資家: 全資金を一つの取引に集中させるのではなく、一部を証拠金としてレバレッジ取引に用い、残りの資金を他の投資(現物保有や他の金融商品など)に回すといったポートフォリオ戦略が可能になります。

- 短期的な価格変動を狙うトレーダー: 短期間の小さな値動きからでも、レバレッジを効かせることで十分な利益を狙うことができます。

このように、レバレッジ取引は資金のポテンシャルを最大限に引き出すことができるため、より積極的でダイナミックな資産運用を目指すトレーダーにとって、非常に強力なツールとなります。

② 下落相場でも利益が狙える(空売り)

現物取引にはない、レバレッジ取引のもう一つの強力なメリットが「空売り(ショートセリング)」ができる点です。 これにより、価格が下落している局面、いわゆる「下落相場」でも利益を狙うことができます。

「空売り」とは、具体的には以下のような取引です。

- 新規注文(売り): 価格が下落すると予測し、手元に持っていない仮想通貨を取引所から借りて、現在の価格で売ります。

- 決済注文(買い): 実際に価格が下落した後、安くなった価格でその仮想通貨を買い戻し、取引所に返却します。

- 利益確定: 最初に売った価格と、後に買い戻した価格の差額が利益となります。

例えば、ビットコインが1BTC=500万円の時に「価格が下がる」と予測し、1BTC分の売りポジション(空売り)を建てたとします。その後、予測通りに価格が下落し、1BTC=480万円になった時点で買い戻して決済すると、「500万円 – 480万円 = 20万円」が利益となります(手数料等は考慮せず)。

仮想通貨市場は価格変動が激しく、上昇トレンドが永遠に続くことはありません。必ず上昇と下落の波を繰り返します。現物取引の場合、下落局面では利益を出す機会がなく、ひたすら耐えるか損失を確定させるしかありません。しかし、レバレッジ取引なら、上昇局面では「買い」で、下落局面では「売り」で利益を狙えるため、取引機会が格段に増えます。

さらに、この「空売り」は、リスクヘッジの手段としても非常に有効です。例えば、現物で大量のビットコインを長期保有している投資家が、短期的な価格下落を予測したとします。その際、現物を売却せずに、レバレッジ取引で同量の売りポジションを建てておけば、現物価格の下落による損失を、レバレッジ取引の利益で相殺することができます。このように、相場のあらゆる局面に対応できる柔軟性が、レバレッジ取引の大きな魅力なのです。

③ 24時間365日取引できる

仮想通貨市場は、株式市場や為替市場(FX)とは異なり、24時間365日、土日祝日や年末年始を含めて常に動き続けています。 この市場の特性は、レバレッジ取引においても大きなメリットとなります。

株式市場は、証券取引所が開いている平日の日中(例: 9:00〜15:00)しか取引ができません。そのため、日中に仕事をしている会社員などは、リアルタイムで取引を行うことが難しい場合があります。

しかし、仮想通貨のレバレッジ取引は、市場が開いている限りいつでも行うことができます。

- 仕事から帰宅した後の夜間

- 週末や休日

- 世界的なニュースが出た直後の深夜や早朝

このように、自身のライフスタイルに合わせて、好きなタイミングで取引に参加できるのです。価格が大きく動きやすい米国の経済指標発表時など、特定の時間帯を狙って取引することも可能です。

この24時間365日という特性は、短期売買が中心となるレバレッジ取引と非常に相性が良いと言えます。数時間から1日といった短いスパンで利益を狙うデイトレードや、数分から数十分で売買を繰り返すスキャルピングを行うトレーダーにとって、取引時間に制約がないことは、収益機会を最大化する上で非常に重要な要素となります。いつでもチャンスを狙える自由度の高さは、多くのトレーダーを惹きつける理由の一つです。

仮想通貨のレバレッジ取引の4つのデメリット・リスク

大きなメリットがある一方で、レバレッジ取引には相応のデメリットとリスクが存在します。これらの危険性を軽視すると、大切な資産を短時間で失いかねません。ここでは、必ず理解しておくべき4つのデメリット・リスクについて、その内容と対策を詳しく解説します。

① 大きな損失を被る可能性がある

レバレッジ取引の最大のデメリットは、メリットである「大きな利益」と表裏一体の「大きな損失」を被る可能性があることです。 レバレッジは利益だけでなく損失も増幅させる「諸刃の剣」です。

例えば、10万円の証拠金でレバレッジを2倍かけ、20万円分の取引を行ったとします。この時、市場があなたの予測とは逆に5%動いただけでも、損失は「20万円 × 5% = 1万円」となります。これは自己資金10万円に対して10%の損失に相当します。もし市場が20%、30%と不利な方向に動けば、損失はあっという間に膨れ上がり、証拠金の大部分を失うことになりかねません。

特に注意すべきは、価格変動の激しい(ボラティリティの高い)仮想通貨市場の特性です。 1日で10%以上の価格変動が起こることも珍しくありません。このような環境下で高いレバレッジをかけることは、非常に高いリスクを伴います。

このリスクを管理するためには、

- 低いレバレッジ倍率で取引する: 慣れないうちは1.1倍〜1.5倍程度の低い倍率から始め、常にレバレッジを最大にするような取引は避ける。

- 損切りを徹底する: 事前に「ここまで価格が逆行したら損失を確定する」という損切りラインを決め、必ず実行する。

といった自己規律が不可欠です。利益の可能性に目がくらみ、損失のリスクを軽視することが、レバレッジ取引で失敗する最も典型的なパターンです。

② 強制ロスカットで資産を失うリスクがある

レバレッジ取引には、トレーダーの損失拡大を防ぐための「ロスカット」という強制決済システムがありますが、これが逆に資産を失う直接的な原因となるリスクがあります。

ロスカットは、含み損が膨らみ、証拠金維持率が取引所の定める水準(例: 50%)を下回った瞬間に発動します。これにより証拠金以上の損失を防ぐことができますが、問題は「自分の意図とは関係なく、最も不利な状況で損失が確定させられる」という点です。

仮想通貨市場では、一時的に価格が大きく急落(または急騰)し、その後すぐに元の水準に戻る「フラッシュ・クラッシュ」や「ヒゲ」と呼ばれる値動きが頻繁に発生します。例えば、重要な経済指標の発表直後や、有力者の発言があった時などです。

このような相場で、高いレバレッジをかけていると、一瞬の急落でロスカットラインに触れてしまい、強制的にポジションが決済されてしまいます。その直後に価格がV字回復しても、すでにポジションは無くなっているため、その後の利益を得る機会を完全に失ってしまいます。いわゆる「コツコツドカン」と言われるように、小さな利益を積み重ねてきても、たった一度のロスカットでそれまでの利益と証拠金の大部分を失ってしまう可能性があるのです。

このロスカットリスクを回避するためには、

- 証拠金維持率を常に高く保つ: ポジションサイズを抑えたり、十分な証拠金を入金したりして、証拠金維持率に常に余裕を持たせる(例: 200%以上を目標にする)。

- 相場の急変が予想される時間帯の取引を避ける: 重要な経済指標の発表前後など、ボラティリティが高まる時間帯はポジションを持たない。

といった対策が極めて重要になります。

③ ポジション保有コスト(レバレッジ手数料)がかかる

レバレッジ取引は、ポジションを保有し続ける限り、継続的にコストが発生します。 これが「レバレッジ手数料(建玉管理手数料、スワップポイントなどとも呼ばれる)」です。

この手数料は、ポジションを決済せずに翌日に持ち越す(ロールオーバーする)際に、毎日課金されます。料率は取引所によって異なりますが、一般的には1日あたり建玉金額の0.04%〜0.05%程度が徴収されます。

一見すると小さな割合に見えますが、長期的に見ると無視できないコストになります。例えば、100万円分のポジションを保有している場合、1日あたり400円(0.04%の場合)の手数料がかかります。1ヶ月(30日)保有し続ければ、12,000円ものコストが発生する計算です。

この手数料の存在により、レバレッジ取引は基本的に数ヶ月、数年といった長期保有(ガチホ)には全く向いていません。 ポジションを長く持つほど、手数料によって利益が削られていくため、数時間から数日以内に決済するスキャルピングやデイトレード、スイングトレードといった短期売買が主なスタイルとなります。

現物取引であれば、何年保有しても保有コストはかかりません。長期的な値上がりを期待してじっくり投資したい場合は現物取引、短期的な価格変動を捉えて利益を狙いたい場合はレバレッジ取引、というように、自身の投資スタイルに合わせて使い分ける必要があります。

④ 仮想通貨そのものを保有することはできない

レバレッジ取引は差金決済取引(CFD)であるため、取引を通じて仮想通貨そのものを手に入れることはできません。 これは、仮想通貨を投資対象としてだけでなく、実用的な技術として利用したい場合に大きなデメリットとなります。

現物取引であれば、購入したビットコインやイーサリアムを自分のウォレットに移し、以下のような様々な用途に活用できます。

- 商品やサービスの決済手段として利用する

- 他の人に送金する

- DeFi(分散型金融)プロトコルでレンディングやイールドファーミングを行い、金利収入を得る

- NFT(非代替性トークン)マーケットプレイスでアートやアイテムを購入する

- ステーキングに参加して報酬を得る

しかし、レバレッジ取引で「ビットコインの買いポジション」を持っても、それはあくまで「ビットコインの価格が上がれば利益が出る権利」を持っているに過ぎず、ビットコインの所有権はありません。したがって、上記のようなブロックチェーン上での活動は一切不可能です。

レバレッジ取引は、純粋に仮想通貨の価格変動を利用してキャピタルゲイン(売買差益)を追求するための金融商品であると割り切る必要があります。将来性のあるプロジェクトのトークンを長期的に応援したい、Web3の世界に参加したいといった目的がある場合は、現物取引を選択すべきです。

レバレッジ取引ができる仮想通貨取引所の選び方

レバレッジ取引を始めるにあたり、どの仮想通貨取引所を選ぶかは、その後の取引の快適さや収益性に大きく影響します。ここでは、取引所を選ぶ際に特に重視すべき3つのポイントを解説します。

取引ツールやアプリは使いやすいか

レバレッジ取引は、一瞬の判断が損益を分ける短期売買が中心となります。そのため、取引ツールやスマートフォンのアプリが直感的で使いやすく、ストレスなく操作できるかどうかは最も重要な選定基準の一つです。

チェックすべき具体的なポイントは以下の通りです。

- PC取引ツール(Webブラウザ版):

- チャート機能: チャートの見やすさ、テクニカル指標(移動平均線、MACD、RSIなど)の種類、描画ツールの豊富さなどを確認しましょう。高機能なTradingView(トレーディングビュー)を搭載している取引所は、本格的な分析がしやすいため人気があります。

- 注文方法の多様性: 基本的な成行・指値注文だけでなく、IFD注文(新規注文と決済注文を同時に出す)、OCO注文(利益確定と損切りを同時に設定)、IFO注文(IFDとOCOの組み合わせ)など、リスク管理に役立つ高度な注文方法に対応しているかを確認しましょう。

- 動作の安定性: 注文や決済のレスポンスが速く、相場急変時にもフリーズしたり遅延したりしない安定性が求められます。

- スマートフォンアプリ:

- 操作性: 外出先でもチャート確認から注文まで、PC版と同等の操作がスムーズに行えるか。画面デザインがシンプルで分かりやすいか。

- プッシュ通知機能: 約定通知や価格アラート、経済指標の通知など、取引チャンスやリスクを逃さないための通知機能が充実しているか。

多くの取引所では、口座開設前に公式サイトで取引ツールのデモ画面を確認できたり、無料で使えるデモトレード機能を提供していたりします。実際に資金を入れる前に、これらの機能を使って自分に合った操作性のツールを見つけることを強くおすすめします。

サポート体制は充実しているか

特に仮想通貨取引の初心者や、レバレッジ取引が初めての方にとって、困った時に迅速かつ丁寧に対応してくれるサポート体制の充実は、安心して取引を続けるための生命線です。

入出金の方法がわからない、注文操作を間違えてしまった、システムトラブルが発生したなど、予期せぬ問題は起こり得ます。そんな時に頼りになるサポートがあるかどうかを確認しましょう。

チェックすべきポイントは以下の通りです。

- 問い合わせ方法: 電話、メール、チャットボット、有人チャットなど、どのような問い合わせ手段が用意されているか。緊急時にすぐに連絡が取れる電話サポートがあると安心です。

- 対応時間: 24時間365日対応しているのか、それとも平日の日中のみなのか。仮想通貨市場は24時間動いているため、深夜や土日にトラブルが発生した場合でも対応してもらえる体制が理想的です。

- FAQ・ヘルプページの質: よくある質問や操作マニュアルなどがウェブサイト上で分かりやすくまとめられているか。自己解決できる情報が豊富にあれば、問い合わせの手間が省けます。

もちろん、日本語に完全対応していることは、国内の取引所を選ぶ上での大前提となります。公式サイトやサポートの質を比較検討し、信頼できると感じる取引所を選びましょう。

取り扱い銘柄の数は多いか

レバレッジ取引の対象となっている仮想通貨の種類の多さも、重要な選定基準です。取り扱い銘柄が多ければ多いほど、取引の選択肢が広がり、収益機会も増えます。

注意すべき点は、「現物取引の取り扱い銘柄数」と「レバレッジ取引の対象銘柄数」は必ずしも一致しないということです。ある取引所が100種類の仮想通貨を扱っていても、レバレッジ取引ができるのはそのうちのビットコインやイーサリアムなど数種類だけ、というケースは少なくありません。

取引所を選ぶ際には、以下の点を確認しましょう。

- レバレッジ取引の対象銘柄: ビットコイン(BTC)やイーサリアム(ETH)といった主要銘柄だけでなく、自分が取引したいと考えているアルトコイン(リップル(XRP)、ソラナ(SOL)など)がレバレッジ取引の対象になっているか。

- 銘柄の豊富さ: アルトコインのレバレッジ取引に力を入れている取引所では、30種類以上の銘柄を扱っている場合もあります。様々な銘柄の値動きを分析し、その時々で最もチャンスがありそうな銘柄で取引したいと考えているトレーダーにとっては、銘柄数の多さは大きなアドバンテージになります。

一方で、「取引するのはビットコインだけで十分」と考えているのであれば、銘柄数にこだわる必要はありません。その場合は、ビットコインの取引量が多く、スプレッド(売買価格差)が狭い取引所を選ぶ方が合理的です。自分の取引スタイルに合わせて、銘柄のラインナップをチェックしましょう。

仮想通貨のレバレッジ取引におすすめの取引所5選

ここでは、日本の金融庁に登録されている正規の仮想通貨交換業者の中から、レバレッジ取引におすすめの5社を厳選してご紹介します。各社の特徴を比較し、ご自身のトレードスタイルに合った取引所を見つけるための参考にしてください。

注意:以下の情報は2024年5月時点のものです。最新の情報は必ず各取引所の公式サイトでご確認ください。

| 取引所名 | 最大レバレッジ | レバレッジ取引の取扱銘柄数 | 取引手数料 | レバレッジ手数料 | 追証 | 特徴 |

|---|---|---|---|---|---|---|

| DMM Bitcoin | 2倍 | 34種類 | 無料 | 0.04% / 日 | なし | 業界最多クラスのレバレッジ銘柄数。高機能な取引ツール。 |

| GMOコイン | 2倍 | 23種類 | 無料 | 0.04% / 日 | なし | アプリの使いやすさに定評。手数料全般が安い。 |

| bitFlyer | 2倍 | 1種類 (BTC) | 無料 | 0.04% / 日 | なし | BTC取引量国内No.1。セキュリティと安定性が高い。 |

| Coincheck | 2倍 | 4種類 | 無料 | 銘柄により異なる | なし | 初心者向けアプリが人気。シンプルな操作性。 |

| bitbank | 2倍 | 35種類 | Maker: -0.02% Taker: 0.06% | 無料 | なし | レバレッジ手数料が無料。本格的な板取引が可能。 |

① DMM Bitcoin

DMM Bitcoinは、特にアルトコインのレバレッジ取引を積極的に行いたいトレーダーにおすすめの取引所です。

【特徴】

- 豊富なレバレッジ銘柄: レバレッジ取引の対象銘柄数は国内最多クラスの34種類を誇ります(2024年5月時点)。ビットコインやイーサリアムはもちろん、人気のアルトコインまで幅広くカバーしており、多様な取引戦略が可能です。

- 高機能な取引ツール: PC版では、初心者向けの「STモード」と、多機能チャートや豊富な注文方法を備えた本格的な「EXモード」を使い分けられます。EXモードは操作性が高く、スピーディーな取引が求められるレバレッジ取引に適しています。

- 充実したサポート体制: 365日、LINEやフォームでの問い合わせに対応しており、初心者でも安心して利用できる環境が整っています。

取引手数料は無料ですが、実質的なコストであるスプレッドは存在します。アルトコインの選択肢の多さとツールの使いやすさを重視するなら、最有力候補となる取引所です。

(参照:DMM Bitcoin 公式サイト)

② GMOコイン

GMOコインは、総合力が高く、初心者から上級者まで幅広い層におすすめできる取引所です。

【特徴】

- アプリの評価が高い: スマートフォンアプリ「GMOコイン 暗号資産ウォレット」は、高機能でありながら直感的な操作が可能で、多くのユーザーから高い評価を得ています。外出先でもストレスなくレバレッジ取引を行いたい方に最適です。

- 手数料の安さ: レバレッジ取引の取引手数料が無料なだけでなく、日本円の即時入金や出金、仮想通貨の送金手数料も無料となっており、コストを抑えて取引できます。

- バランスの取れた銘柄数: レバレッジ取引の対象銘柄も23種類と豊富で、主要な通貨は一通り取引できます。

GMOインターネットグループが運営しているという安心感も大きな魅力です。使いやすさとコストパフォーマンスを両立させたい方におすすめです。

(参照:GMOコイン 公式サイト)

③ bitFlyer

bitFlyerは、ビットコインの取引に集中したい方や、セキュリティを最優先に考える方におすすめの取引所です。

【特徴】

- 圧倒的なビットコイン取引量: ビットコイン取引量では国内No.1(※)の実績を誇り、流動性が非常に高いのが特徴です。そのため、大口の注文でも価格が滑りにくく、安定した取引が期待できます。

※ Bitcoin 日本語情報サイト調べ。国内暗号資産交換業者における 2021 年の年間出来高(差金決済/先物取引を含む)。 - 業界最高水準のセキュリティ: 創業以来ハッキング被害がなく、強固なセキュリティ体制を構築していることで知られています。大切な資産を預ける上で、この信頼性は大きな安心材料となります。

- プロ向けの取引ツール: 「bitFlyer Lightning」というプロ向けの取引ツールを提供しており、高速な取引や詳細なチャート分析が可能です。

レバレッジ取引の対象がビットコイン(BTC/JPY)のみという点はデメリットですが、ビットコインのレバレッジ取引に特化したいトレーダーにとっては、最高の環境の一つと言えるでしょう。

(参照:bitFlyer 公式サイト)

④ Coincheck

Coincheckは、アプリのダウンロード数が国内No.1(※)であり、特に仮想通貨取引が初めてという初心者に優しい取引所です。

※対象:国内の暗号資産取引アプリ、データ協力:AppTweak

【特徴】

- シンプルな操作性: Coincheckのアプリや取引画面は、誰でも直感的に操作できるようにデザインされています。複雑な機能を排し、「買う」「売る」が分かりやすいため、初心者でも迷うことなく取引を始められます。

- 現物取引に強い: もともと現物取引の銘柄数の多さで人気の取引所で、レバレッジ取引を始める前に、まずは現物取引から慣れたいという方にも適しています。

レバレッジ取引の対象銘柄は4種類(BTC, ETH, XRP, LTC)と限られていますが、主要な通貨での取引をシンプルな操作で行いたい初心者の方には良い選択肢です。

(参照:Coincheck 公式サイト)

⑤ bitbank

bitbankは、本格的なトレーダー志向の方や、取引コストを極限まで抑えたい方におすすめの取引所です。

【特徴】

- レバレッジ手数料が無料: 最大の魅力は、ポジションを翌日に持ち越す際のレバレッジ手数料が無料である点です。これにより、日をまたぐスイングトレードでもコストを気にせずポジションを保有できます。

- 本格的な板取引: レバレッジ取引でも、ユーザー同士が売買を行う「板取引」形式を採用しています。スプレッドを気にせず、自分の希望する価格で指値注文を出したいトレーダーに適しています。

- 豊富な銘柄数とテクニカル分析: レバレッジ取引の対象銘柄数は35種類と非常に豊富で、PC版の取引ツールでは70種類以上のテクニカル分析が利用可能です。

取引手数料が有料(Maker: -0.02%の報酬、Taker: 0.06%の手数料)ですが、指値注文(Maker)が通れば逆に手数料がもらえるというユニークな体系です。コスト意識の高い中〜上級者向けの取引所と言えるでしょう。

(参照:bitbank 公式サイト)

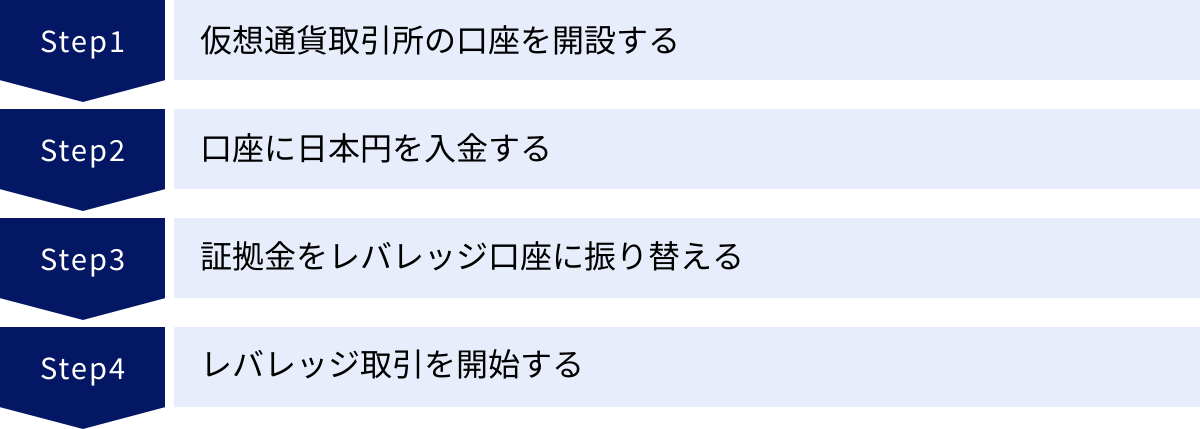

仮想通貨のレバレッジ取引の始め方4ステップ

レバレッジ取引を実際に始めるまでの手順は、思ったよりも簡単です。ここでは、口座開設から取引開始までの流れを4つのステップに分けて具体的に解説します。

① 仮想通貨取引所の口座を開設する

最初に、レバレッジ取引に対応している仮想通貨取引所の口座を開設します。前述の「おすすめ取引所5選」などを参考に、自分に合った取引所を選びましょう。

【口座開設に必要なもの】

- メールアドレス: 登録やログインに使用します。

- スマートフォン: SMS認証や二段階認証、本人確認手続きで使用します。

- 本人確認書類: 運転免許証、マイナンバーカード、パスポートなど、顔写真付きのものがスムーズです。

- 銀行口座: 日本円の入出金に使用する、本人名義の口座。

【口座開設の一般的な流れ】

- 公式サイトにアクセス: 選んだ取引所の公式サイトから、「口座開設」ボタンをクリックします。

- メールアドレスとパスワードの登録: 指示に従ってメールアドレスとパスワードを設定します。登録したメールアドレスに届く確認メールのリンクをクリックして、基本情報の入力に進みます。

- 個人情報の入力: 氏名、住所、生年月日、職業、投資経験などの必要事項を入力します。

- 本人確認手続き: スマートフォンを使った「かんたん本人確認」または「eKYC」が主流です。画面の指示に従い、本人確認書類と自分の顔(セルフィー)を撮影してアップロードします。この方法なら、郵送の必要がなく、最短で即日〜翌営業日には口座開設が完了します。

- 審査・口座開設完了: 取引所による審査が行われ、無事に通過すれば口座開設完了の通知が届きます。これで取引所のサービスが利用できるようになります。

② 口座に日本円を入金する

口座が開設できたら、取引の元手となる日本円を入金します。ログイン後の会員ページから「入金」や「入出金」といったメニューを選択し、手続きを進めます。

主な入金方法は以下の2つです。

- 銀行振込: 取引所が指定する銀行口座に、自分の銀行口座から振り込む方法です。ATMやネットバンキングから手続きできますが、銀行の営業時間外だと翌営業日の反映になる場合があります。また、振込手数料は自己負担となることが一般的です。

- クイック入金(インターネットバンキング入金): 提携している金融機関のインターネットバンキングを利用して、24時間365日ほぼリアルタイムで入金できる方法です。多くの取引所で手数料が無料に設定されているため、非常におすすめです。

自分の利用している銀行がクイック入金に対応しているかを確認し、便利な方法で入金しましょう。

③ 証拠金をレバレッジ口座に振り替える

多くの仮想通貨取引所では、資産を管理する口座が目的別に分かれています。

- 現物口座(総合口座): 日本円や現物の仮想通貨を管理するメインの口座。

- レバレッジ口座(証拠金口座): レバレッジ取引の担保となる証拠金を管理する専用の口座。

ステップ②で入金した日本円は、まず「現物口座」に入ります。これをレバレッジ取引で使うためには、「現物口座」から「レバレッジ口座」へ資金を振り替える(移動させる)操作が必要になります。

この口座間の資金振替は、会員ページ内の「振替」や「口座間移動」といったメニューから簡単に行うことができます。この操作に手数料はかからず、即座に反映されます。 レバレッジ取引で使いたい金額だけを、レバレッジ口座に移動させましょう。

④ レバレッジ取引を開始する

証拠金の振替が完了すれば、いよいよレバレッジ取引を開始できます。取引所のレバレッジ取引専用の画面(PCツールやアプリ)を開きましょう。

【取引開始の基本的な流れ】

- 取引銘柄の選択: ビットコイン/円(BTC/JPY)やイーサリアム/円(ETH/JPY)など、取引したい通貨ペアを選択します。

- 注文方法の選択: 成行、指値、逆指値など、希望する注文方法を選びます。初心者のうちは、現在の市場価格で即座に約定する「成行注文」が分かりやすいでしょう。

- 売買の方向を選択: 価格が上がると予測するなら「買い(ロング)」、下がると予測するなら「売り(ショート)」を選択します。

- 取引数量の入力: 何BTC(または何円分)の取引をしたいか、数量を入力します。この時、入力した数量に対して必要な証拠金額や、現在の証拠金で建てられる最大数量が表示されるので、必ず確認しましょう。

- レバレッジ倍率の確認: レバレッジ倍率は自分で設定する場合と、取引数量によって自動的に決まる場合があります。必ず無理のない倍率になっているかを確認します。

- 注文の確定: 全ての内容を確認したら、「注文」ボタンをクリックします。

注文が約定すると、あなたの「建玉(ポジション)」が成立します。あとは市場の動向を見ながら、利益確定または損切りのための決済注文を行うことになります。まずは失っても問題ないと思える少額から、取引の感覚を掴んでいくことを強くおすすめします。

レバレッジ取引で失敗しないための3つの注意点

レバレッジ取引は大きな利益をもたらす可能性がある一方で、一歩間違えれば大きな損失につながる危険な取引でもあります。感情に流されず、冷静に取引を続けるために、以下の3つの注意点を鉄則として守りましょう。

① 証拠金維持率を高く保つ

ロスカットを避けるための最も重要かつ具体的な対策が、証拠金維持率を常に高い水準でキープすることです。 証拠金維持率が低い状態は、少しの価格変動でロスカットされてしまう非常に危険な状態を意味します。

証拠金維持率は、あなたの口座の「体力ゲージ」のようなものです。このゲージが多ければ多いほど、相場の急な逆風にも耐えることができます。

【具体的なアクション】

- 常に維持率を確認する: 取引画面には必ず証拠金維持率が表示されています。ポジションを持ったら、常にこの数値を確認する癖をつけましょう。

- 余裕を持った水準を保つ: ロスカット水準が50%だとしても、100%前後で取引するのは非常に危険です。最低でも200%以上、できれば300%~500%程度の高い水準を保つことを心がけましょう。

- 維持率を高める方法:

- ポジションサイズを小さくする: 必要証拠金が減るため、維持率は上がります。

- 証拠金を追加で入金する: 口座の純資産額が増えるため、維持率は上がります。

証拠金維持率に余裕があれば、短期的な価格の乱高下に慌てることなく、冷静に相場を分析し、自分の戦略に基づいた判断を下すことができます。

② 損切りラインを事前に決めておく

「損切り」とは、含み損が拡大した際に、それ以上の損失を防ぐために自らの意思でポジションを決済し、損失を確定させることです。プロのトレーダーほど、この損切りを徹底しています。

人間は心理的に損失を確定させることを嫌うため(プロスペクト理論)、損切りをためらっているうちに損失がどんどん膨らんでしまう、「塩漬け」状態に陥りがちです。これを防ぐためには、感情が入る余地のない「ルール」として損切りをシステム化する必要があります。

【具体的なアクション】

- エントリー前に出口を決める: 新規にポジションを持つ(エントリーする)前に、必ず「いくらになったら利益を確定するか(利食い)」と「いくらまで逆行したら損失を確定するか(損切り)」の両方を決めておきましょう。

- 注文機能を活用する: 決めた損切りラインは、頭の中だけで考えず、実際の注文として発注しておくことが重要です。「逆指値注文」や、利益確定と損切りを同時に設定できる「OCO注文」を活用しましょう。これにより、もし相場から目を離している間に価格が急変しても、設定した価格で自動的に決済されるため、損失の拡大を防ぐことができます。

「ここまで下がったら損切りしよう」と決めていても、いざその価格になると「もう少し待てば戻るかもしれない」という希望的観測が生まれてしまいがちです。機械的に損切りを実行する仕組みを作ることが、長期的に市場で生き残るための鍵となります。

③ 無理のないレバレッジ倍率で取引する

日本の取引所では、法律で最大レバレッジが2倍に定められています。しかし、「最大2倍まで可能」ということと、「常に2倍で取引すべき」ということは全く意味が異なります。

高いレバレッジは、少ない価格変動で大きな利益を得られる可能性がある反面、ロスカットまでの距離が非常に近くなることを意味します。特に初心者のうちは、高いレバレッジで取引すると、わずかな値動きに一喜一憂してしまい、冷静な判断ができなくなります。

【具体的なアクション】

- 実効レバレッジを意識する: 口座資金全体に対して、現在保有しているポジションの総額が何倍になっているかを示す「実効レバレッジ」を意識しましょう。

- 低レバレッジから始める: レバレッジ取引に慣れるまでは、1.1倍〜1.5倍程度の非常に低い倍率で取引することを強く推奨します。まずは低レバレッジで取引のプロセスや値動きに慣れ、安定して利益を出せるようになってから、徐々にリスク許容度の範囲内で倍率を検討していくのが賢明なアプローチです。

- 相場状況によって倍率を変える: 値動きが穏やかな相場では少し倍率を上げ、ボラティリティが高い荒れた相場では倍率を下げたり、ポジションを持たなかったりする柔軟な対応も重要です。

レバレッジは、あくまで資金効率を高めるためのツールです。一攫千金を狙うギャンブルの道具ではありません。自分のコントロール下における範囲で、賢く活用することを心がけましょう。

仮想通貨のレバレッジ取引に関するよくある質問

ここでは、仮想通貨のレバレッジ取引に関して、多くの人が抱く疑問についてQ&A形式でお答えします。

日本の取引所での最大レバレッジは何倍ですか?

現在の日本の法律(金融商品取引法)では、個人が国内の仮想通貨取引所で行うレバレッジ取引の最大倍率は2倍に定められています。

これは、2020年5月の法改正によって施行された規制です。それ以前は、取引所によっては4倍、15倍、あるいはそれ以上の高いレバレッジを提供していましたが、利用者のリスクが高すぎるという懸念から、投資家保護を目的として最大2倍に統一されました。

海外には、日本の法律の適用を受けない無登録の取引所も存在し、中には100倍を超えるような非常に高いレバレッジを提供しているところもあります。しかし、これらの海外取引所を利用することには以下のような大きなリスクが伴います。

- 日本の法律による保護が受けられない: トラブルが発生しても、日本の金融庁や消費者センターは介入できません。

- 言語やサポートの問題: 日本語に完全に対応していない場合が多く、問題解決が困難です。

- 資産の安全性: 倒産やハッキング、突然の出金停止などのリスクが国内取引所に比べて高い可能性があります。

- 税務申告が複雑になる: 取引履歴の取得や計算が煩雑になる場合があります。

安全に取引を行うためには、金融庁に登録された国内の取引所で、定められたルールの範囲内で取引することを強く推奨します。

追証(追加証拠金)は発生しますか?

日本の多くの仮想通貨取引所では、「追証なし」の制度を採用しています。

「追証(おいしょう)」とは、ポジションの含み損が拡大し、証拠金維持率が一定水準を下回った場合に、追加の証拠金(担保)の入金を求められる仕組みです。もし期限までに入金できなければ、強制的にポジションが決済(ロスカット)されます。

この追証制度には、相場が急激に変動しすぎた場合、ロスカットが間に合わず、預けた証拠金以上の損失が発生してしまう、つまり「借金を負ってしまう」リスクが理論上存在しました。

このリスクから利用者を保護するため、現在、DMM BitcoinやGMOコイン、bitFlyerなど、国内の主要な取引所の多くは「追証なし」のルールを導入しています。

「追証なし」のメリット・デメリット

- メリット: 証拠金維持率がロスカットラインに達すると、即座に強制決済が執行されるため、預け入れた証拠金以上の損失が発生するリスクがありません。 これにより、利用者は安心して取引に臨むことができます。

- デメリット: 追加入金によってポジションを維持するという選択肢がないため、一時的な価格の急変動でも問答無用でロスカットされてしまいます。回復のチャンスを失いやすい側面もあります。

結論として、ほとんどの国内取引所では追証は発生せず、証拠金以上の損失を被る心配はありません。ただし、利用する取引所のルールが「追証あり」か「追証なし」か、口座開設時に規約などで必ず最終確認をすることをおすすめします。

まとめ

本記事では、仮想通貨のレバレッジ取引について、その仕組みからメリット・デメリット、始め方、そして失敗しないための注意点までを包括的に解説しました。

最後に、重要なポイントを改めて整理します。

- レバレッジ取引とは: 証拠金を担保に、自己資金の何倍もの規模の取引ができる仕組み。日本の取引所では最大2倍。

- メリット: ①少ない資金で大きな利益が狙える(資金効率)、②下落相場でも利益が狙える(空売り)、③24時間365日取引できる。

- デメリット: ①大きな損失を被るリスク、②強制ロスカットで資産を失うリスク、③ポジション保有コストがかかる、④仮想通貨そのものは保有できない。

レバレッジ取引は、相場の方向性を正確に予測できれば、短期間で大きなリターンをもたらす可能性を秘めた魅力的な取引手法です。しかし、その裏側には常に大きなリスクが潜んでいることを決して忘れてはなりません。

レバレッジ取引で成功を収めるための鍵は、一攫千金を狙うギャンブル的な思考を捨て、徹底したリスク管理を行うことに尽きます。

- 証拠金維持率を常に高く保つ

- エントリー前に損切りラインを決めておく

- 無理のない低いレバレッジ倍率で取引する

この3つの鉄則を守り、まずは失っても生活に影響のない少額資金から始めることが、賢明な第一歩です。デモトレード機能などを活用して、実際の資金を投入する前に取引の感覚を掴むのも良いでしょう。

この記事が、あなたが仮想通貨のレバレッジ取引を正しく理解し、ご自身の資産を守りながら賢く活用するための一助となれば幸いです。